Kinh Nghiệm Hướng dẫn Cách tính thuế TNCN 2022 Chi Tiết

Quý khách đang tìm kiếm từ khóa Cách tính thuế TNCN 2022 được Update vào lúc : 2022-04-01 21:49:06 . Với phương châm chia sẻ Bí quyết Hướng dẫn trong nội dung bài viết một cách Chi Tiết Mới Nhất. Nếu sau khi Read nội dung bài viết vẫn ko hiểu thì hoàn toàn có thể lại phản hồi ở cuối bài để Ad lý giải và hướng dẫn lại nha.

- I. Những hiểu biết cơ bản về thuế thu nhập thành viên và trách nhiệm và trách nhiệm đóng thuế thu nhập thành viên:

- 1. Thuế thu nhập thành viên là gì?

- 2. Đối tượng phải nộp thuế thu nhập thành viên:

- II. Mức đóng thuế thu nhập thành viên tiên tiến và phát triển nhất năm 2022:

- Mọi vướng mắc xin vui lòng liên hệ với chúng tôi theo thông tin sau:

- Mục lục nội dung bài viết

- 1. Cách tính thuế TNCN theođối tượng người nộp thuế, loại hợp đồng ?

- 2. Tư vấn về phương pháp tính thuế thu nhập thành viên ?

- 3. Hỏi về phương pháp tính thuế thu nhập thành viên?

- 4. Tư vấn về phương pháp tính thuế thu nhập thành viên ?

- 5. Cách tính thuế TNCN từ chuyển nhượng ủy quyền Cp ?

Mức đóng thuế thu nhập thành viên tiên tiến và phát triển nhất năm 2022 là yếu tố mà mọi người đều nên phải nắm vững. Việc nắm vững những quy định này tương hỗ cho những người dân dân bảo vệ được quyền lợi của tớ, đồng thời hoàn thành xong đủ trách nhiệm và trách nhiệm với nhà nước. Bài viết dưới đây FBLAW sẽ làm rõ về yếu tố trên. Nếu còn bất kể vướng mắc, Quý người tiêu dùng vui lòng liên hệ 1900.0888.37 để được tư vấn và tương hỗ.

I. Những hiểu biết cơ bản về thuế thu nhập thành viên và trách nhiệm và trách nhiệm đóng thuế thu nhập thành viên:

Đóng thuế là quyền và trách nhiệm và trách nhiệm của mọi công dân. Vì thuế là thu nhập lớn cho ngân sách nhà nước để đảm bảo những phúc lợi xã hội cho những người dân dân. Hiểu khá đầy đủ về thuế là tiền đề để mỗi thành viên thực thi đúng quyền và trách nhiệm và trách nhiệm của tớ.

1. Thuế thu nhập thành viên là gì?

Thuế thu nhập thành viên là khoản thuế mà người dân có thu nhập phải trích nộp phần tiền lương hoặc từ thu nhập nhập khác vào ngân sách nhà nước sau khi đã tính những khoản giảm trừ.

2. Đối tượng phải nộp thuế thu nhập thành viên:

Theo Luật thuế thu nhập thành viên trong năm 2007 thì đối tượng người dùng nộp thuế gồm có:

Thứ nhất, người nộp thuế TNCN gồm có thành viên cư trú và thành viên không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật thuế thu nhập thành viên.

- Đối với thành viên cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả và nhận thu nhập

- Đối với thành viên không cư trú, thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập.

muc-dong-thue-thu-nhap-ca-nhan-moi-nhat-nam-2022

muc-dong-thue-thu-nhap-ca-nhan-moi-nhat-nam-2022

Thứ hai, thành viên cư trú là người phục vụ một trong những Đk sau:

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc trong 12 tháng liên tục Tính từ lúc ngày thứ nhất xuất hiện tại Việt Nam

- Có nơi ở thường xuyên tại Việt Nam theo một trong những trường hợp:

– Có nơi ở Đk thường trú

– Có nhà thuê để ở tại Việt Nam, với thòi hạn hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế

Thứ ba, thành viên không cư trú là người không phục vụ Đk nêu trên riêng với thành viên cư trú.

>>> Xem thêm: Thuế thu nhập thành viên tiên tiến và phát triển nhất.

II. Mức đóng thuế thu nhập thành viên tiên tiến và phát triển nhất năm 2022:

Nghị quyết số 954/2022/UBTVQH14 về kiểm soát và điều chỉnh mức giảm trừ gia cảnh thuế thu nhập thành viên đã chính thức được Chủ tịch Quốc hội Nguyễn Thị Kim Ngân ký phát hành.

Theo đó, từ 01/07/2022, mức giảm trừ gia cảnh nâng từ 9.000.000 lên 11.000.000 đồng/tháng.

Đối với mỗi đối tượng người dùng rất khác nhau, quy định pháp lý vận dụng một phương pháp và mức đóng thuế riêng, đảm bảo quyền lợi cho mọi thành viên thực thi trách nhiệm và trách nhiệm của tớ một cách thích hợp nhất.

Thuế thu nhập thành viên được xem theo công thức:

Thuế TNCN = Thu nhập chịu thuế từ tiền lương, tiền công x 20%

Căn cứ theo công thức trên, riêng với thành viên không cư trú (người quốc tế) chỉ việc thu nhập chịu thuế > 0 đồng thì sẽ phải đóng thuế thu nhập thành viên với thuế suất 20%. Và người chi trả thu nhập (doanh nghiệp) có trách nhiệm khấu trừ thuế trực tiếp vào tiền lương, tiền công trước lúc trả cho những người dân lao động.

Lưu ý: Cá nhân không cư trú không phải quyết toán thuế TNCN.

Nếu người lao động là thành viên cư trú tại việt Nam:

+) TH1: Nếu HĐLĐ < 3 tháng, mức lương chi trả ≥ 2.000.000 đồng/tháng, thuế TNCN sẽ tính theo thuế suất toàn phần.

Thuế TNCN = Thu nhập chịu thuế từ tiền lương, tiền công x 10%

+) TH2: Nếu Hợp đồng lao động từ 3 tháng trở lên tại Việt Nam thì tính theo biểu lũy tiến từng phần.

muc-dong-thue-thu-nhap-ca-nhan-moi-nhat-nam-2022

muc-dong-thue-thu-nhap-ca-nhan-moi-nhat-nam-2022

Như vậy, nếu mức lương người lao động nhận được có tổng thu nhập chịu thuế to nhiều hơn tổng những khoản giảm trừ thì người lao động mới phải đóng thuế thu nhập thành viên. Có nghĩa là thu nhập tính thuế phải > 0 thì mới phải nộp thuế.

Để thu nhập tính thuế dương thì tiền lương của người nộp thuế tối thiểu phải trên 11.000.000 đồng/tháng (riêng với trường hợp không còn người phụ thuộc), 15.400.000 đồng/tháng (riêng với trường hợp có một người phụ thuộc).

>>> Xem thêm: Cách tính thuế thu nhập thành viên tiên tiến và phát triển nhất

Trên đấy là nội dung tư vấn của công ty luật tại Nghệ An FBLAWvề mức đóng thuế thu nhập thành viên tiên tiến và phát triển nhất năm 2022. Để làm rõ hơn về những quy định trên cũng như những yếu tố liên quan đến mức đóng thuế thu nhập thành viên tiên tiến và phát triển nhất năm 2022, quý người tiêu dùng vui lòng liên hệ tới chúng tôi để được tư vấn và tương hỗ.

Mọi vướng mắc xin vui lòng liên hệ với chúng tôi theo thông tin sau:

- Hotline: 1900.0888.37

- E-Mail:

- Fanpage: Công ty Luật FBLAW

- Địa chỉ: 45 Đàm Văn Lễ, phường Trường Thi, thành phố Vinh, tỉnh Nghệ An

Mục lục nội dung bài viết

- 1. Cách tính thuế TNCN theođối tượng người nộp thuế, loại hợp đồng ?

- 2. Tư vấn về phương pháp tính thuế thu nhập thành viên ?

- 3. Hỏi về phương pháp tính thuế thu nhập thành viên?

- 4. Tư vấn về phương pháp tính thuế thu nhập thành viên ?

- 5. Cách tính thuế TNCN từ chuyển nhượng ủy quyền Cp ?

1. Cách tính thuế TNCN theođối tượng người nộp thuế, loại hợp đồng ?

Luật Minh Khuê update những nội dung liên quan đến phương pháp khấu trừ thuế TNCN theo quy định pháp lý thuế hiện hành.

>> Luật sư tư vấn phương pháp tính thuế thu nhập thành viên, gọi ngay: 1900.6162

Trả lời:

1. Đối với thành viên cư trú, có HĐLĐ >= 3 tháng

Thuế TNCN phải nộp = Thu nhập tính thuế * Thuế suất

Thu nhập tính thuế = Thu nhâp chịu thuế - Các khoản giảm trừ

Thu nhập chịu thuế = Tổng thu nhập - Các khoản thu nhập được miễn thuế - Các khoản thu nhập không chịu thuế

Trong số đó:

- Tổng thu nhập là thu nhập người lao động nhận được từ người tiêu dùng lao động, gồm có: Tiền lương, tiền công và những khoản có tính chất tiền lương, tiền công dưới những hình thức bằng tiền hoặc không bằng tiền; những khoản tiền phụ cấp, trợ cấp; tiền thưởng, tiền tương hỗ,...

- Các khoản thu nhập đươc miễn thuế theo quy định tại khoản 1 Điều 3 Thông tư 111/2013/TT-BTC về thuế TNCN:

"i) Thu nhập từ phần tiền lương, tiền công thao tác ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công thao tác ban ngày, thao tác trong giờ theo quy định của Bộ luật Lao động."

Và khoản 4 Thông tư 92/2015/TT-BTC về thuế TNCN:

"r) Thu nhập từ tiền lương, tiền công của thuyền viên là người Việt Nam nhận được do thao tác cho những hãng tàu quốc tế hoặc những hãng tàu Việt Nam vận tải lối đi bộ quốc tế."

Khoản 5 Thông tư 92/2015/TT_BTC:

"s) Thu nhập của thành viên là chủ tàu, thành viên có quyền sử dụng tàu và thành viên thao tác trên tàu đã có được từ hoạt động và sinh hoạt giải trí phục vụ thành phầm & hàng hóa, dịch vụ trực tiếp phục vụ hoạt động và sinh hoạt giải trí khai thác thủy sản xa bờ.”

- Các khoản thu nhập không chịu thuế TNCN quy định tại điểm b khoản 2 Điều 2 Thông tư 111/2013/TT_BTC, tương hỗ update tại khoản1 Điều 11 Thông tư 92/2015/TT_BTC; tiết đ.1 điểm d khoản 2 Điều 2 Thông tư 111/2013/TT_BTC, điểm g khoản 2 Điều 2 Thông tư 111/2013/TT_BTC sửa đổi, tương hỗ update tại khoản 5 Điều 11 Thông tư 92/2015/TT_BTC,...

- Các khoản giảm trừ: quy định tại Điều 9 Thông tư 111/2013/TT_BTC sửa đổi, tương hỗ update tại khoản 6 Điều 25 Thông tư 92/2015/TT_BTC. (gồm có giảm trừ gia cảnh, giảm trừ bảo hiểm)

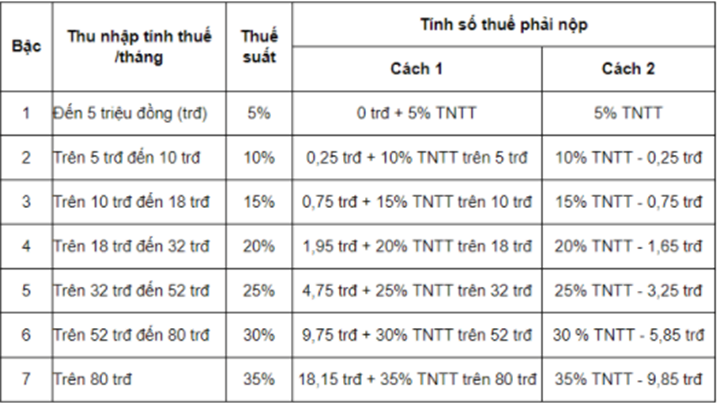

- Thuế suất sẽ theo biểu lũy tiến từng phần:

Phương pháp tính thuế lũy tiến từng phần được rõ ràng hóa theo Biểu tính thuế rút gọn như sau:

Bậc

Thu nhập tính thuế /tháng

Thuế suất

Tính số thuế phải nộp

Cách 1

Cách 2

1

Đến 5 triệu đồng (trđ)

5%

0 trđ + 5% TNTT

5% TNTT

2

Trên 5 trđ đến 10 trđ

10%

0,25 trđ + 10% TNTT trên 5 trđ

10% TNTT - 0,25 trđ

3

Trên 10 trđ đến 18 trđ

15%

0,75 trđ + 15% TNTT trên 10 trđ

15% TNTT - 0,75 trđ

4

Trên 18 trđ đến 32 trđ

20%

1,95 trđ + 20% TNTT trên 18 trđ

20% TNTT - 1,65 trđ

5

Trên 32 trđ đến 52 trđ

25%

4,75 trđ + 25% TNTT trên 32 trđ

25% TNTT - 3,25 trđ

6

Trên 52 trđ đến 80 trđ

30%

9,75 trđ + 30% TNTT trên 52 trđ

30 % TNTT - 5,85 trđ

7

Trên 80 trđ

35%

18,15 trđ + 35% TNTT trên 80 trđ

35% TNTT - 9,85 trđ

2. Cá nhân cư trú, không còn HĐLĐ hoặc có HĐLĐ:

Theo quy định tại điểm i khoản 1 Điều 25 Thông tư 111/2015, Thuế TNCN phải nộp của đối tượng người dùng này được xem bằng 10% trên tổng thu nhập:

"Các tổ chức triển khai, thành viên trả tiền công, tiền thù lao, tiền chi khác cho thành viên cư trú không ký hợp đồng lao động (theo phía dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư này) hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước lúc trả cho thành viên.

3. Cá nhân không cư trú

Theo quy định tại Điều 18 Thông tư 111/2013/TT_BTC:

"1.Thuế thu nhập thành viên riêng với thu nhập từ tiền lương, tiền công của thành viên không cư trú được xác lập bằng thu nhập chịu thuế từ tiền lương, tiền công nhân (×) với thuế suất 20%.

2.Thu nhập chịu thuế từ tiền lương, tiền côngcủa thành viên không cư trú được xác lập như riêng với thu nhập chịu thuế thu nhập thành viên từ tiền lương, tiền công của thành viên cư trú theo phía dẫn tại khoản 2 Điều 8 Thông tư này.

Như vậy, riêng với thành viên không cư trú, công thức tính thuế TNCN như sau:

Thuế TNCN phải nộp = 20% * Thu nhập chịu thuế TNCN

Trong số đó: Thu nhập chịu thuế TNCN = Tổng thu nhập - Các khoản thu nhập không chịu thuế TNCN - Các khoản thu nhập được miễn thuế TNCN.

Trên đấy là nội dung tư vấn của công ty Luật Minh Khuê về yếu tố: Cách tính thuế TNCN theo từng loại đối tượng người dùng người nộp thuế, loại hợp đồng ? Mọi ý kiến góp phần xin vui lòng liên hệ: 1900.6162 để được tương hỗ.

2. Tư vấn về phương pháp tính thuế thu nhập thành viên ?

Xin chào Luật Minh KHuê, Mình có yếu tố không rõ về HĐLĐ, BHXH và thuế thu nhập thành viên. Công ty mình ký hợp đồng 1 năm với toàn bộ nhân viên cấp dưới từ 15/11/2015 đến 15/11/2022.

Khi tuyển nhân viên cấp dưới vào thao tác mình trả mức lương là 22tr, nhưng mình có nói là mức đóng Bảo hiểm là 10 triệu còn toàn bộ là phụ cấp, Mình chia như sau:

+ Lương CB : 4.600.000;

+ Phí Gửi xe : 500.000;

+ Điện thoại: 300.000;

+ Ăn trưa : 600.000;

+ Phụ cấp trách nhiệm : 2.000.000;

+ Phụ cấp năng suất: 14.000.000.

Trên HĐLĐ tôi chỉ thể hiện lương CB 4tr6 + phi gửi xe + Điện thoại + ăn trưa. Vì tiền ăn trưa + điện thoại + phí gửi xe không phải đóng bảo hiểm nên tôi chỉ đóng 4tr6 x 30.4% (BHYT, BHXH, BHTN). Về phần thuế TNCN thì mình tính là 22 triệu - 300.000 (điện thoại) - 600.000 (ăn trưa) - 500.000 (gửi xe) - giảm trừ bản thân và phụ thuộc. Cho mình hỏi với phương pháp tính của tớ như vậy có đúng không ạ và có hợp lý với quy định không?

Rất mong sự phản hồi từ quý công ty! Chân thành cảm ơn!

Luật sư tư vấn pháp lý thuế gọi: 1900.6162

Trả lời:

1. Căn cứ tính thuế

Căn cứ tính thuế thu nhập thành viên riêng với thu nhập từ tiền lương, tiền công là thu nhập tính thuế và thuế suất.

*Thu nhập tính thuế = thu nhập chịu thuế trừ (-) những khoản giảm trừ

Thu nhập chịu thuế từ tiền lương, tiền công được xác lập bằng tổng số tiền lương, tiền công, tiền thù lao, những khoản thu nhập khác có tính chất tiền lương, tiền công mà người nộp thuế nhận được trong kỳ tính thuế theo phía dẫn tại khoản 2, Điều 2 Thông tư số 111/2013/TT-BTC của Bộ Tài chính : Hướng dẫn thực thi Luật Thuế thu nhập thành viên, Luật sửa đổi, tương hỗ update một số trong những điều của Luật thuế thu nhập thành viên và Nghị định số 65/2013/NĐ-CP của Chính phủ quy định rõ ràng một số trong những điều của Luật Thuế thu nhập thành viên và Luật sửa đổi, tương hỗ update một số trong những điều của Luật thuế thu nhập thành viên .

+Các khoản miễn thuế gồm có:tiền phụ cấp ăn trưa, giữa ca(nếu phụ cấp vào tiền lương thì được miễn tối đa 680.000/ tháng); tiền phụ cấp trang phục (không vượt quá 5 triệu đồng/năm); tiền phụ cấp điện thoại theo quy định của công ty; tiền làm thêm giờ ban đêm, làm thêm giờ cao hơn so với thao tác ban ngày, giờ hành chính.

– Các khoản giảm trừ gồm có:

+ Các khoản giảm trừ gia cảnh

Đối với những người nộp thuế là 9 triệu đồng/tháng, 108 triệu đồng/năm.

Đối với từng người phụ thuộc là 3,6 triệu đồng/tháng.( phải được đăng kí với cơ quan thuế)

+ Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện

+ Các khoản góp phần từ thiện, nhân đạo, khuyến học

*Thuế suất

Thuế suất thuế thu nhập thành viên riêng với thu nhập từ marketing thương mại, từ tiền lương, tiền công được vận dụng theo Biểu thuế luỹ tiến từng phần

Bậc thuế Phần thu nhập tính thuế/năm (triệu đồng) Phần thu nhập tính thuế/tháng (triệu đồng) Thuế suất (%) 1 Đến 60 Đến 5 5 2 Trên 60 đến 120 Trên 5 đến 10 10 3 Trên 120 đến 216 Trên 10 đến 18 15 4 Trên 216 đến 384 Trên 18 đến 32 20 5 Trên 384 đến 624 Trên 32 đến 52 25 6 Trên 624 đến 960 Trên 52 đến 80 30 7 Trên 960 Trên 80 352. Cách tính thuế thu nhập thành viên:

Thuế TNCN phải nộp= thu nhập tính thuế nhân (×) với thuế suất

Để thuận tiện cho việc tính toán, hoàn toàn có thể vận dụng phương pháp tính rút gọn sau:

(Được quy định rõ tại khoản 2 điều 7 và Phụ lục: 01/PL-TNCN)

Bậc Thu nhập tính thuế /tháng Thuế suất Tính số thuế phải nộp Cách 1 Cách 2 1 Đến 5 triệu đồng (trđ) 5% 0 trđ + 5% TNTT 5% TNTT 2 Trên 5 trđ đến 10 trđ 10% 0,25 trđ + 10% TNTT trên 5 trđ 10% TNTT – 0,25 trđ 3 Trên 10 trđ đến 18 trđ 15% 0,75 trđ + 15% TNTT trên 10 trđ 15% TNTT – 0,75 trđ 4 Trên 18 trđ đến 32 trđ 20% 1,95 trđ + 20% TNTT trên 18 trđ 20% TNTT – 1,65 trđ 5 Trên 32 trđ đến 52 trđ 25% 4,75 trđ + 25% TNTT trên 32 trđ 25% TNTT – 3,25 trđ 6 Trên 52 trđ đến 80 trđ 30% 9,75 trđ + 30% TNTT trên 52 trđ 30 % TNTT – 5,85 trđ 7 Trên 80 trđ 35% 18,15 trđ + 35% TNTT trên 80 trđ 35% TNTT – 9,85 trđNhư vậy, việc bạn tính thuế như công thức bạn đưa ra là hoàn toàn thích hợp quy định của pháp lý. Tuy nhiên, khoản tiền điện thoại, phí gửi xe phải được khoán chi rõ ràng trong hợp đồng lao động hoặc quy định tài chính của doanh nghiệp.

Trân trọng./.

3. Hỏi về phương pháp tính thuế thu nhập thành viên?

Thưa luật sư! Tôi đang thao tác cho một công ty phân bón, nhưng không lĩnh lương theo tháng mà công ty sẽ trích hoa hồng cho tôi vào thời gian ở thời gian cuối năm (nghĩa là trong một năm tôi chỉ được lĩnh tiền một lần vào thời gian thời gian ở thời gian cuối năm) ?

Tôi xin chân thành cảm ơn.

>>Luật sư tư vấn pháp lý thuế trực tuyến, gọi: 1900.6162

Trả lời:

1. Căn cứ theo điểm a khoản 1 và điểm a khoản 2 thuộc Điều 3 Luật Thuế thu nhập. cá nhân 2007, Điều 2 Luật Sửa đổi, tương hỗ update một số trong những điều của những luật về thuế 2014 quy định về Thu nhập. chịu thuế gồm:

a.1. Thu nhập từ hoạt động và sinh hoạt giải trí sản xuất, marketing thương mại hàng hoá, dịch vụ;...

Lưu ý: Thu nhập từ marketing thương mại quy định tại khoản này sẽ không còn gồm có thu nhập của thành viên marketing thương mại có lệch giá từ 100 triệu đồng/năm trở xuống.

a.2.Tiền lương, tiền công và những khoản có tính chất tiền lương, tiền công;...

Như vậy, bạn bắt buộc phải đóng thuế thu nhập. cá nhân theo quy định của pháp. luật hiện hành.

2. Công thức tính thuế thu nhập. cá nhân theo quy định pháp. luật về Thuế 2015 như sau:

Số thuế thu nhập. cá nhân phải nộp. = Thu nhập. tính thuế x Thuế suất

Trong đó:

Thu nhập. tính thuế = [Tổng lương – 9 triệu – (3,6 triệu x số người phụ thuộc)] x thuế suất

Lưu ý: Người phụ thuộc là người mà đối tượng người dùng nộp thuế có trách nhiệm nuôi dưỡng, gồm có:

"a) Con chưa thành niên; con bị tàn tật, không hoàn toàn có thể lao động;

b) Các thành viên không còn thu nhập hoặc có thu nhập không vượt quá mức cần thiết quy định, gồm có con thành niên đang học ĐH, cao đẳng, trung học chuyên nghiệp hoặc học nghề; vợ hoặc chồng không hoàn toàn có thể lao động; bố, mẹ đang không còn tuổi lao động hoặc không hoàn toàn có thể lao động; những người dân khác không nơi nương tựa mà người nộp thuế phải trực tiếp nuôi dưỡng."

Cách tính thuế TNCN dựa trên biểu thuế lũy tiến từng phần như sau:

Bậc thuế

Phần thu nhập tính thuế/năm

(triệu đồng)

Phần thu nhập tính thuế/tháng

(triệu đồng)

Thuế suất (%)

1

Đến 60

Đến 5

5

2

Trên 60 đến 120

Trên 5 đến 10

10

3

Trên 120 đến 216

Trên 10 đến 18

15

4

Trên 216 đến 384

Trên 18 đến 32

20

5

Trên 384 đến 624

Trên 32 đến 52

25

6

Trên 624 đến 960

Trên 52 đến 80

30

7

Trên 960

Trên 80

35

Dựa trên biểu thuế lũy tiến từng phần, ta có công thức tính thuế Thu nhập. cá nhân như sau:

Bậc 1: Thu nhập. tính thuế TNCN từ 0 – 5 triệu VNĐ/tháng thì áp. dụng mức thuế suất 5% => Số thuế TNCN phải nộp.: 0 triệu VNĐ + 5% thu nhập. tính thuế

Bậc 2: Thu nhập. tính thuế TNCN từ 5 – 10 triệu VNĐ/tháng thì áp. dụng mức thuế suất 10% => Số thuế TNCN phải nộp.: 0,25 triệu VNĐ + 10% thu nhập. tính thuế

Bậc 3: Thu nhập. tính thuế TNCN từ 10 – 18 triệu VNĐ/tháng thì áp. dụng mức thuế suất 15% => Số thuế TNCN phải nộp.: 0,75 triệu VNĐ + 15% thu nhập. tính thuế

Bậc 4: Thu nhập. tính thuế TNCN từ 18 – 32 triệu VNĐ/tháng thì áp. dụng mức thuế suất 20% => Số thuế TNCN phải nộp.: 1,95 triệu VNĐ + 20% thu nhập. tính thuế

Bậc 5: Thu nhập. tính thuế TNCN từ 32 – 52 triệu VNĐ/tháng thì áp. dụng mức thuế suất 25% => Số tính thuế TNCN phải nộp.: 4,75 triệu VNĐ + 25% thu nhập. tính thuế.

Bậc 6: Thu nhập. tính thuế TNCN từ 52 – 80 triệu VNĐ/tháng thì áp. dụng mức thuế suất 30% => Số tính thuế TNCN phải nộp.: 9,75 triệu VNĐ + 30% thu nhập. tính thuế.

Bậc 7: Thu nhập. tính thuế TNCN trên 80 triệu VNĐ/tháng thì áp. dụng mức thuế suất 35% => Số tính thuế TNCN phải nộp.: 18,15 triệu VNĐ + 35% thu nhập. tính thuế.

Do bạn không phục vụ đủ thông tin cho chúng tôi nên chúng tôi chỉ tư vấn cho bạn công thức tính thuế.

4. Tư vấn về phương pháp tính thuế thu nhập thành viên ?

Xin chào Luật sư! Tôi có yếu tố cần tư vấn về phương pháp tính thuế thu nhập thành viên, xin luật sư tư vấn giúp tôi. Hiện nay tôi làm công cho một công ty, mức lương trong hợp đồng tôi ký với công ty là 25 triệu đồng/ tháng.

Nhưng vì công ty thiếu người làm trình độ nên mỗi tháng tôi đi làm việc thêm 4 ngày chủ nhật, và được trả công là 2 triệu đồng/ 1 ngày chủ nhật ( số tiền này sẽ không còn còn trong hợp đồng hay phụ lục hợp đồng nào, mà chỉ là thỏa thuận hợp tác bằng miệng giữa tôi và lãnh đạo công ty).

Như vậy, tổng thu nhập của tôi là 33 triệu đồng/ tháng, nhưng khi tính thuế thu nhập thành viên thì kế toán công ty tôi lại gộp cả hai loại thu nhập này của tôi để tính mà không trừ đi phần chênh lệch tiền công thao tác trong giờ và công làm thêm ( theo phía dẫn về phương pháp tính thuế thu nhập thành viên của TT111/2013 của BTC).

Vậy xin luật sư cho tôi hỏi phương pháp tính của kế toán công ty tôi có đúng không ạ? Vì khi tôi vướng mắc thì họ nói đấy không phải là tiền làm thêm giờ mà này cũng là một khoản thu nhập của tôi nên áp thuế cả hai khoản trên cộng lại ?

Xin cảm ơn luật sư!

Luật sư tư vấn pháp lý trực tuyến qua tổng đài điện thoại: 1900.6162

Trả lời:

Theo quy định tại điểm i khoản1 Điều 3 Thông tư 111/2013/TT_BTC hướng dẫn thực thi Luật Thuế thu nhập thành viên về những khoản thu nhập được miễn thuế:

"i) Thu nhập từ phần tiền lương, tiền công thao tác ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công thao tác ban ngày, thao tác trong giờ theo quy định của Bộ luật Lao động. Cụ thể như sau:

i.1) Phần tiền lương, tiền công trả cao hơn do phải thao tác ban đêm, làm thêm giờ được miễn thuế vị trí căn cứ vào tiền lương, tiền công thực trả do phải làm đêm, thêm giờ trừ (-) đi mức tiền lương, tiền công tính theo ngày thao tác thông thường.

Ví dụ 2: Ông A có mức lương trả theo ngày thao tác thông thường theo quy định của Bộ luật Lao động là 40.000 đồng/giờ.

- Trường hợp thành viên làm thêm giờ vào trong ngày thường, thành viên được trả 60.000 đồng/giờ thì thu nhập được miễn thuế là:

60.000 đồng/giờ – 40.000 đồng/giờ = 20.000 đồng/giờ

- Trường hợp thành viên làm thêm giờ vào trong ngày nghỉ hoặc ngày lễ, thành viên được trả 80.000 đồng/giờ thì thu nhập được miễn thuế là:

80.000 đồng/giờ – 40.000 đồng/giờ = 40.000 đồng/giờ

i.2) Tổ chức, thành viên trả thu nhập phải lập bảng kê phản ánh rõ thời hạn làm đêm, làm thêm giờ, khoản tiền lương trả thêm do làm đêm, làm thêm giờ đã trả cho những người dân lao động. Bảng kê này được lưu tại cty trả thu nhập và xuất trình khi có yêu cầu của cơ quan thuế."

Căn cứ vào hướng dẫn tại Thông tư 111/2013/TT_BTC hướng dẫn thực thi Luật Thuế thu nhập thành viên, phần tiền lương cao hơn do phải làm thêm là thu nhập được miễn thuế. Như vậy, việc kế toán ở công ty bạn gộp chung cả hai khoản tiền (lương thao tác thông thường hàng tháng + tiền lương làm thêm vào chủ nhật có mức cao hơn ngày thông thường) để tính thuế thu nhập thành viên cho bạn là sai theo quy định của pháp lý hiện hành. Việc xác lập phần thu nhập được miễn thuế và tính phần thu nhập chịu thuế thu nhập thành viên được thực thi như sau:

- Trước hết bạn cần xác lập mức tiền lương mà bạn đang rất được hưởng theo ngày thao tác thông thường. Theo quy định tại điểm c khoản 1 Điều 4 Thông tư 23/2015/TT_BLĐTB&XH, tiền lương ngày được trả cho một ngày thao tác xác lập trên cơ sở tiền lương tháng chia cho số ngày thao tác thông thường trong tháng (tính theo từng tháng dương lịch và bảo vệ cho những người dân lao động được nghỉ tính trung bình 01 tháng tối thiểu 04 ngày) theo quy định của pháp lý mà doanh nghiệp lựa chọn. Ngoài ra, bạn cần vị trí căn cứ vào quy định trong điều lệ của công ty bạn hoặc hợp đồng lao động mà bạn đã kí kết để xác lập số ngày thao tác thông thường trong tháng của bạn.

- Lấy số tiền lương bạn được hưởng trong một ngày làm thêm (chủ nhật) trừ đi số tiền lương bạn được hưởng trong một ngày thao tác thông thường để tính mức lương chênh lệch trong một ngày. Bạn làm 4 ngày chủ nhật, do đó bạn lấy số lượng này nhân lên 4 lần tính được phần thu nhập được miễn thuế.

- Phần thu nhập chịu thuế TNCN trong tháng của bạn được xem bằng tổng số lương của bạn trong tháng (33 triệu) trừ đi phần thu nhập miễn thuế.

Mọi vướng mắc bạn vui lòng trao đổi trực tiếp với bộ phận luật sư tư vấn pháp lý trực tuyến qua tổng đài 24/7 gọi số: 1900.6162 hoặc gửi qua email:Tư vấn pháp lý qua E-Mail để nhận được sự tư vấn, tương hỗ từ Luật Minh Khuê. Rất mong nhận được sự hợp tác!

5. Cách tính thuế TNCN từ chuyển nhượng ủy quyền Cp ?

Kính gửi Luật Sư, Tôi mong luật sư giúp tư vấn dùm yếu tố về thuế TNCN như sau: Công ty chúng tôi là Cty CP xây dựng tháng 02/2022 và gồm có 3 cổ đông sang lập với mức vốn điều lệ khi Đk doanh nghiệp là 100 tỷ. 3 cổ đông sáng lập này Đk mua hết 100% Cp của công ty.

- Đến thời gian hiện tại, 3 cổ đông này muốn chuyển nhượng ủy quyền toàn bộ phần cổ đồng của tớ tại công ty sang cho những người dân khác.

- Tại thời gian hiện tại thì những cổ đông chỉ góp (thanh toán đủ) cho số lượng 30% Cp của công ty. 70% còn sót lại thì chưa thanh toán. Với thu nhập từ hoạt động và sinh hoạt giải trí chuyển nhượng ủy quyền nêu trêu thì những cổ đông sẽ phải chiu mức thuế TNCN ra làm sao?

Xin chân thành cảm ơn!

Luật sư tư vấn Luật thuế trực tuyến gọi: 1900.6162

Trả lời:

Theo quy định tại khoản 4 Điều 2 Thông tư 111/2013/TT-BTC hướng dẫn thực thi luật thuế thu nhập thành viên; Luật sửa đổi, tương hỗ update một số trong những điều của Luật thuế thu nhập thành viên và nghị định số 65/2013/NĐ-CP quy định rõ ràng một số trong những điều của Luật thuế thu nhập thành viên và Luật sửa đổi, tương hỗ update một số trong những Điều của Luật thuế thu nhập thành viên về thu nhập từ chuyển nhượng ủy quyền vốn gồm có:

“a) Thu nhập từ chuyển nhượng ủy quyền vốn góp trong công ty trách nhiệm hữu hạn (gồm có cả công ty trách nhiệm hữu hạn một thành viên), công ty hợp danh, hợp đồng hợp tác marketing thương mại, hợp tác xã, quỹ tín dụng thanh toán nhân dân, tổ chức triển khai kinh tế tài chính, tổ chức triển khai khác.

b) Thu nhập từ chuyển nhượng ủy quyền sàn góp vốn đầu tư và chứng khoán, gồm có: thu nhập từ chuyển nhượng ủy quyền Cp, quyền mua Cp, trái phiếu, tín phiếu, chứng từ quỹ và nhiều chủng loại sàn góp vốn đầu tư và chứng khoán khác theo quy định của Luật Chứng khoán; thu nhập từ chuyển nhượng ủy quyền Cp của những thành viên trong công ty Cp theo quy định của Luật Doanh nghiệp.

c) Thu nhập từ chuyển nhượng ủy quyền vốn dưới những hình thức khác.”

Như vậy, trong trường hợp này việc chuyển nhượng ủy quyền Cp trong công ty Cp của quý khách thuộc thu nhập từ chuyển nhượng ủy quyền sàn góp vốn đầu tư và chứng khoán.

Theo quy định tại khoản 5 Điều 2 Luật số 71/2014/QH13 về thu nhập chịu thuế từ chuyển nhượng ủy quyền sàn góp vốn đầu tư và chứng khoán được xác lập như sau:

“Điều 13. Thu nhập chịu thuế từ chuyển nhượng ủy quyền vốn

1. Thu nhập chịu thuế từ chuyển nhượng ủy quyền vốn được xác lập bằng giá cả trừ giá mua và những khoản ngân sách hợp lý liên quan đến việc tạo ra thu nhập từ chuyển nhượng ủy quyền vốn.

Đối với hoạt động và sinh hoạt giải trí chuyển nhượng ủy quyền sàn góp vốn đầu tư và chứng khoán, thu nhập chịu thuế được xác lập là giá chuyển nhượng ủy quyền từng lần.”

Cùng với đó, khoản 9 Điều 2 Nghị định 12/2015/NĐ-CP quy định rõ ràng thi hành Luật sửa đổi, tương hỗ update một số trong những điều của những luật về thuế và sửa đổi, tương hỗ update một số trong những điều của những luật về thuế như sau:

“Điều 16. Thu nhập tính thuế từ chuyển nhượng ủy quyền sàn góp vốn đầu tư và chứng khoán

1. Thu nhập tính thuế từ chuyển nhượng ủy quyền sàn góp vốn đầu tư và chứng khoán được xác lập là giá chuyển nhượng ủy quyền từng lần.

2. Giá bán sàn góp vốn đầu tư và chứng khoán được xác lập như sau:

a) Đối với sàn góp vốn đầu tư và chứng khoán của công ty đại chúng thanh toán giao dịch thanh toán tại Sở Giao dịch sàn góp vốn đầu tư và chứng khoán là giá thực thi tại Sở Giao dịch sàn góp vốn đầu tư và chứng khoán;

b) Đối với sàn góp vốn đầu tư và chứng khoán không thuộc trường hợp quy định tại Điểm a Khoản này là giá ghi trên hợp đồng chuyển nhượng ủy quyền hoặc giá thực tiễn chuyển nhượng ủy quyền hoặc giá theo sổ sách kế toán của cty có sàn góp vốn đầu tư và chứng khoán chuyển nhượng ủy quyền tại thời gian lập báo cáo tài chính sớm nhất theo quy định của pháp lý về kế toán trước thời gian chuyển nhượng ủy quyền”.

Về thuế suất riêng với thu nhập từ chuyển nhượng ủy quyền sàn góp vốn đầu tư và chứng khoán được quy định tại khoản 7 Điều 2 Luật số 71/2014/QH13 và khoản 10 Điều 2 Nghị định 12/2015/NĐ-CP:

“10. Sửa đổi, tương hỗ update Khoản 2 Điều 17 như sau:

“2. Thuế suất riêng với thu nhập từ chuyển nhượng ủy quyền sàn góp vốn đầu tư và chứng khoán là 0,1% trên giá cả sàn góp vốn đầu tư và chứng khoán từng lần”.

Theo đó:Thuế TNCN = thu nhập tính thuế x thuế suất = Giá chuyển nhượng ủy quyền x 0,1%

Mọi vướng mắc bạn vui lòng trao đổi trực tiếp với bộ phận luật sư tư vấn pháp lý trực tuyến qua tổng đài gọi số: 1900.6162hoặc gửi qua email: Tư vấn pháp lý qua E-Mail để nhận được sự tư vấn, tương hỗ từ Luật Minh Khuê.

Rất mong nhận được sự hợp tác!

Trân trọng./.

Bộ phận Tư vấn Luật thuế - Công ty luật MInh Khuê

Chia Sẻ Link Down Cách tính thuế TNCN 2022 miễn phí

Bạn vừa Read nội dung bài viết Với Một số hướng dẫn một cách rõ ràng hơn về Clip Cách tính thuế TNCN 2022 tiên tiến và phát triển nhất và Chia Sẻ Link Down Cách tính thuế TNCN 2022 Free.